岩井事務所だより

【岩井事務所だより】10月号「新型コロナ対策で国等から支給される助成金等の課税・非課税区分」

2020/10/01

岩井事務所だより10月号は「新型コロナ対策で国等から支給される助成金等の課税・非課税区分」です。

新型コロナウイルス感染症に伴う助成金や給付金等が課税されるかどうかは、原則として所得税法の規定によります。

具体的には、所得税法第9 条に非課税とされる項目が限定列挙されており、ここに記載のないものは、特別法等で非課税と定めない限り、課税となるのが基本的な考え方です。また、保険金や損害賠償金等については、所得税法施行令第30 条の規定により、次のものが非課税所得に該当すると定めています。

(1) その見舞金が心身又は資産に加えられた損害につき支払を受けるものであること

(2) その見舞金の支給額が社会通念上相当であること

(3) その見舞金が役務の対価たる性質を有していないこと

課税対象となる助成金等を令和2 年中に受け取った場合は、令和3 年3 月15 日までに確定申告が必要となります。

法人については、持続化給付金などは「支給決定があった日」、雇用調整助成金などは「給付原因の事実があった日」の属する事業年度での処理となります。

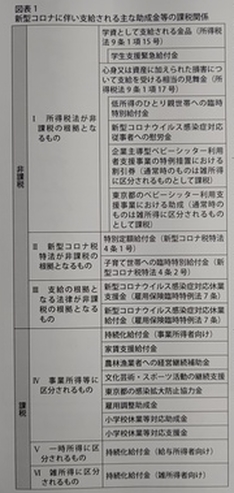

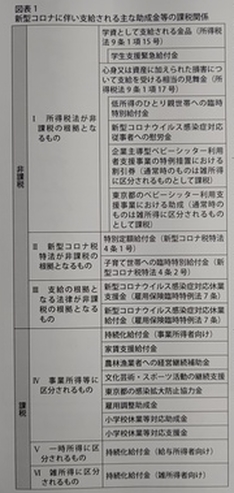

図表1 に沿って主な助成金等の課税関係等を見ていきます。

【非課税】

Ⅰ 所得税法による非課税

所得税法第9 条1 項15 号で「学資として支給される金品」、同条1 項17 号で「心身又は資産に加えられた損害について支給を受ける相当の見舞金」として4 項目が挙げられています。

Ⅱ 新型コロナ税特法による非課税

1 特別定額給付金

国民1 人につき、10 万円を給付。

2 子育て世帯への臨時特別給付金

児童手当受給世帯に対象児童1 人につき、1 万円を上乗せ給付。

Ⅲ 雇用保険臨時特例法による非課税

1 新型コロナウイルス感染症対応休業支援金

2 新型コロナウイルス感染症対応休業給付金

1 の制度は、新型コロナウイルス感染症の影響により休業させられた従業員等(雇用保険の被保険者)のうち、休業期間中に休業手当を受けることができなかった従業員等に対して、その従業員等の申請により、休業前賃金の80%(月額上限33 万円)を休業実績に応じて支給する制度です。また、2 は雇用保険被保険者でない従業員等についても1 に準じて給付金の支給が受けられます。

【課 税】

課税扱いとされる場合は、事業所得等に該当します。

Ⅳ 事業所得等に該当するもの

1 持続化給付金(事業所得者向け)

新型コロナウイルス感染症拡大によって事業収入が大幅に減少した事業者に対して最大で法人は200 万円、個人事業者は100万円が支給される給付金。この給付金は、法人・個人に関わらず課税対象とされ、税務上、法人は雑収入、個人事業者は事業所得等になります。ただし、売上激減の経営環境においては、経費などの損金が大きく、影響は小さいと考えられます。

なお、消費税は不課税です。

2 家賃支援給付金

令和2 年5 月から12 月の売上高について、1 カ月で前年同月比50%以上減少又は連続する3カ月の合計で前年同期比30%以上減少のいずれかに該当するなど一定の要件を満たす法人・個人事業者へ支給。

給付額の算定方法は、申請時の直近1 カ月における家賃に基づき算定した給付額の6倍で、法人で最大600 万円、個人事業者で最大300万円が支給されます。

Ⅴ 一時所得に該当するもの

Ⅵ 雑所得に該当するもの

Ⅴ、Ⅵについては、持続化給付金の対象拡大により、確定申告書における主たる収入として、業務委託契約等に基づく事業活動からの収入を事業収入ではなく、給与所得又は雑所得の収入に計上しているフリーランスなどについても、適用対象となりました。

これを受けて、国税庁は持続化給付金の所得区分に一時所得と雑所得を追加しています。

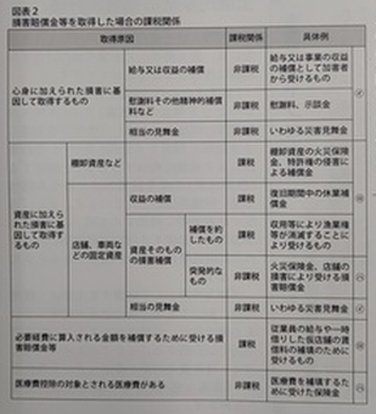

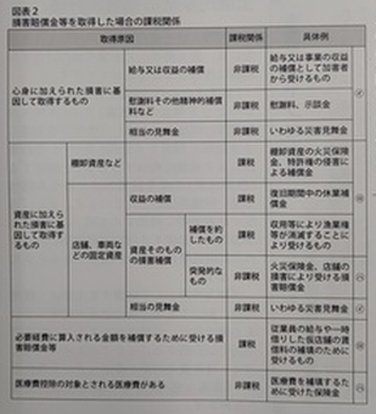

❖ 損害賠償金等の取扱い

今後、感染症対応によっては、民間で損害賠償が発生してくる可能性があります。そこで、その課税関係を整理すると次のようになります(図表2)。

㋑ 非課税

㋺ 収入金額として課税

㋩ 損失の金額の計算で控除

なお、㋩の損失(医療費等)が保険金等より少なく保険金等が残っているときは、その保険金等は非課税となります。

お問い合わせはこちら

- 中小事業者でも顧問を引き受けてくれるだろうか・・・

- 創業・開業にあたって専門家に相談したい・・・

- 相続で困っているがどうしていいか分からない・・・

- セカンドオピニオンとして、税務や会計の話がしたい・・・

- 会計とあわせて人事労務もみてほしい・・・

お電話またはメールで、お気軽にお問い合わせください。

〒612-0006 京都市伏見区深草上横縄町10-64 岩井ビル[アクセス]

〒612-0006 京都市伏見区深草上横縄町10-64 岩井ビル[アクセス]

☎ 075-645-1511 FAX 075-645-1512

営業時間:平日 9:00〜17:30(土日祝休) 20:00まで受付可能(要予約)